Contents

株式投資は売買差益と配当利益に対して税金が発生します。

まずは、基本から。

株式投資では利益に税金が発生します。

利益とは、キャピタルゲイン(売買利益)と、インカムゲイン(配当利益)の2つの種類にわけられます。

米国株式の売却益は分離課税で20%

まずは、キャピタルゲイン(売買益)からです。

米国株の売買益は分離課税で20%が発生します。

海外株の売却益は、多くの国で現地課税はされません。米国株も日本での課税のみとなります。

そして、日本での課税は分離課税で20%(所得税15%、住民税5%)になります。

米国株式の配当益は「外国課税」+「国内課税」

次に、米国株式の配当益に関わる税金です。

通常、米国株式の配当益には米国での課税と、日本での課税が発生します。

米国株の配当益は米国現地で10%の課税が発生し、さらに残りの部分に日本での20%の課税が行われます。

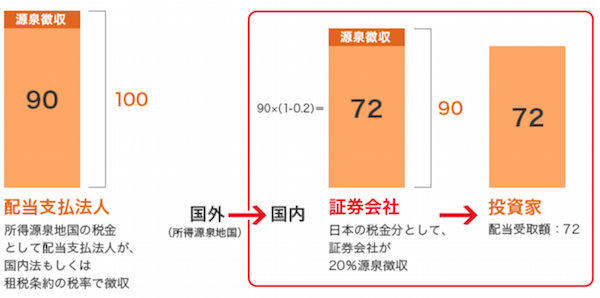

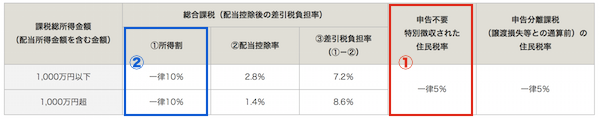

『図1・大和證券HPから』

通常は以上で米国株の配当益に発生する税は終わります。

米国株の場合は100の配当がでた場合は72が手元に入ってくる感じです。

しかし、確定申告をすることで支払った外国税10%+国内税20%を取り戻すことができる可能性があります!

以降はその説明になります。

外国で徴収された税金を取り戻す外国税控除制度

まずは、外国税10%の取り戻し方です。外国税額控除制度を使います。

2国間で同じ所得に二重に課税をされることは好ましいことではありません。

ですので、外国での源泉徴収がある場合、外国で納付した税額を、国内の税金から差し引く制度(外国税額控除制度)があります。

下記の算式によって計算された金額を限度として税金が戻ってきます。

所得税の控除限度額=その年分の所得税の額×(その年分の調整国外所得金額/その年分の所得総額)

国内で徴収された税金を取り戻す方法

次に国内税20%の取り戻し方です。

まず、以降の説明の前提として配当益に対して源泉徴収された国内税20%は所得税(国税)15%と、住民税(都道府県市町村民税)5%にわかれていることを頭にいれておいてください。

米国株配当益の所得税は「分離課税15%」か「総合課税5%〜45%」を選択できる

通常の米国株の配当益に発生する所得税は15%の「分離課税」なのですが、確定申告をすると5〜45強%の「総合課税」を選択することができます。

通常の「分離課税」

通常、配当を受け取った際に所得税15%(+住民税5%)が源泉徴収されていますが、この課税方式は「分離課税」になっています。

分離課税というのは、給与所得などと分離して税金の計算するって意味です。

さきほど説明したとおり、確定申告しない限り、所得税は配当から15%を天引きされてそれで終わるわけです(そして、住民税も別に5%とられる)。

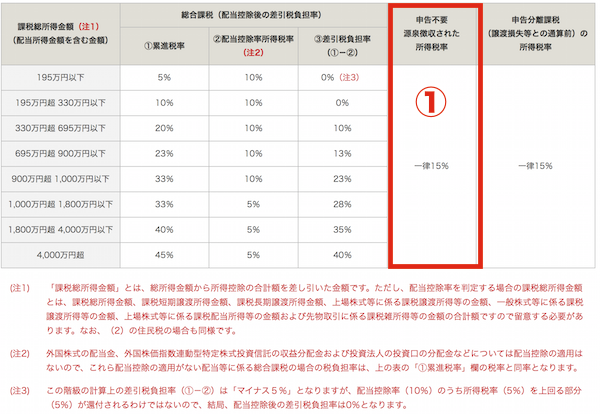

下↓の図では赤枠①の部分が15%の分離課税に当てはまります。なにもしないと①の15%がとられます。

選択の「総合課税」

一方、「総合課税」の税率の0%から40%というのは所得多ければ多いほど税金の負担が多くなる累進課税と呼ばれるものです。

総合課税の場合は配当所得と(給与所得など)他の所得を合算したうえで税金を計算します。

何もしなければ分離課税で課税処理が終わるのですが、確定申告をすることで配当益に「総合課税」を適用することができます。

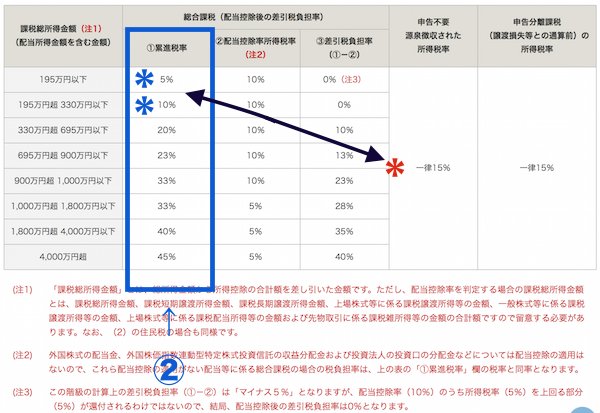

「総合課税」を選択することによって下↓の図の青枠②の税率にすることができるのです。

そして、青枠の「総合課税の税率」は所得によって税率が違うのですが、青枠の上2つ*までは分離課税・赤*の15%よりも税率が低くなっています。

つまり、上から2番目までの方は「総合課税」を選択したほうが有利になってきます。

そして、青枠の上から2番目というのは課税総所得金額が330万円以下の場合が対象になります。

年収600万円以下は「総合課税」が有利!?

ずばり、ざっくりいいますと、米国株の場合は給与600万円ぐらいまでは「総合課税」を選んだほうがおそらく有利になると思います。

(*税制は難しすぎるため「おそらく…思います。」で許してください)

それは「総合課税」の場合は課税所得330万円以下までは「分離課税15%」よりも低いためです。

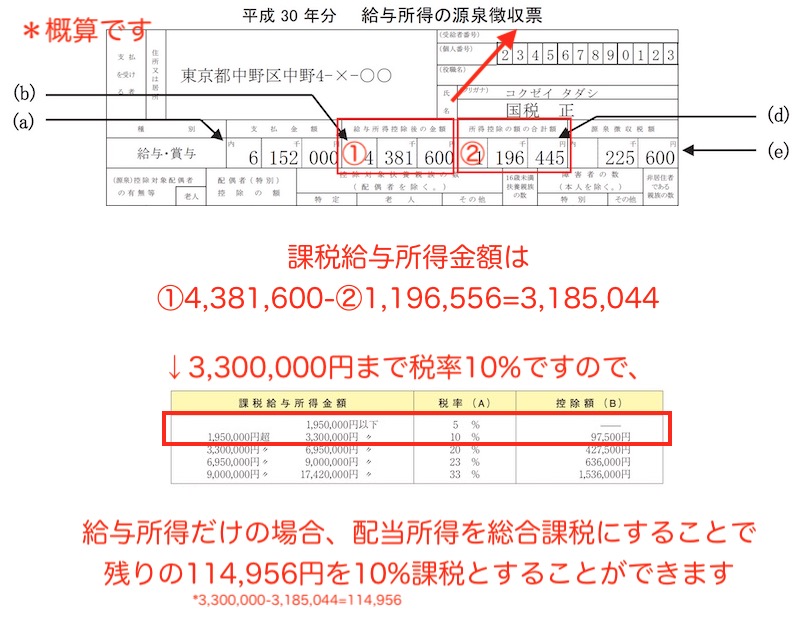

そして給与所得だけで年収600万円だと、課税所得が301万円程度となるためです。ちなみに、今回は扶養家族はいない、保険料控除もなしの場合です。

この場合、課税所得330万円以下までの配当は税率10%の計算でされますので、15%で徴収されていた税金から差額5%が還付されることになります!

注意点として総合課税を選択した場合は譲渡所得と配当所得の損益通算ができなくなります(翌年に繰り越されます)。

また、今回は米国株の場合です。実は日本株は配当控除の適用もあり税率がさらに下がり(総合課税が有利になり)ます。

下は源泉徴収票を使い概算で計算してみました(考え方の参考程度にしてくださいね)。

米国株配当益の住民税は「分離課税5%」を選択すべし

確定申告で「総合課税」を選択した場合には必ず行って欲しいことがあります。

それは、確定申告書の控えを市役所に持参して、申告不要の5%を適用する旨をアピールしてきてほしいのです。

なぜなら、住民税は①通常の源泉徴収される5%のほうが、②「総合課税」の10%の税率より低いからです。

確定申告で総合課税を選択した場合、その申告内容が税務署から市役所に行きます。

そのままでは住民税が所得税と同じ課税方式「総合課税」になってしまい高い税金が適用されるため、安い税率5%にするにはその旨を伝えなければいけないのです。

つまり、市町村にとっても新しい取り扱いになります。ですので、職員も慣れていないらしく、ぼくが役所にいった際は何回もなぜ申告不要にするのかなど確認されました。

二重課税調整制度とも組み合わせができます。

難しい・・・と思ったら・・・

とりあえず、「米国株投資家で収600万円以下の場合は所得税の確定申告は総合課税で、住民税の申告は分離課税が有利かも」って頭にいれておくことをオススメします。

そして、できたら、年収600万円以下ならやってみてください。なんとなくできるもんです。

今年は難しくて諦めても、来年ぐらいやってみると意外に還付が増えて美味しい思いができるかもしれませんよ。

ちなみに、確定申告をする際はふるさと納税の寄付金控除を忘れないようにしてくださいね。

関連記事です。

参考リンク→外国上場株式:株式の税金(大和證券)

参考リンク→証券税制早わかり 株式の税金

参考リンク→SMBC日興證券メールマガジン(PDF)

参考リンク→確定申告コーナー(国税局)

ミスターマーケットのノイズでした。

わかりやすい記事ありがとうございます。1つ質問なのですが、売買損失がある場合は配当を分離課税にして、売買損失と損益通算した方が多く配当が返ってくることもありますよね?

外国税控除は総合課税だろうと分離課税だろうとやっておくのが得なのだと思いますが。

カシワギさん、ありがとうございます。

おっしゃる通り、売買損で配当益を相殺する方法もありますね。

この場合は総合課税できないので分離課税を選択することになります。

年末の損だし時に考える必要がありますね

→https://mrmarket-japan.com/tousihoka/sondasi/

先日は上記の質問にお答えいただき、ありがとうございました。

いろいろお聞きして申し訳ありませんが、時間に余裕がありましたら以下も回答いただけると大変ありがたいです。

私は年収が600万以上1000万以下なのですが、日本株、米国株それぞれから配当金をもらっております。

この場合、総合課税と分離課税どちらにするのが得か一概に言えますでしょうか?

総合課税にして日本株の配当だけ申告し配当控除を得て、米国株配当は無申告で外国税額控除だけ

得るのは税制上アウトだとおもうのですが、お分かりになりますでしょうか?

コメントありがとうございます。

具体的な相談は税務署に

問い合わせていただいた方が

確実かと思います。

(具体的な相談は資格がないと

法律違反だったような?)

申し訳ないですが、

よろしくお願いします。