※2017/10/28初投稿。2019/4/24リライト

Contents

- 1 まずはあなたにぴったりな制度はどれ?チャート図をやってみよう!

- 2 各優遇制度の概要と注意点

- 3 (無印)NISA

- 4 一般生命保険

- 5 iDeCo(個人型確定拠出年金)

- 6 個人年金保険

- 7 つみたてNISA

- 8 チャート図の補足:各質問の説明とミスターマーケットの考え方

- 9 Q1:今すぐに投資をしたい or 少し手続きを踏んでも有利な制度を利用したい or 勉強しても有利な制度を利用したい。

- 10 Q2:5年以内に利用する予定はない or not

- 11 Q3:一般生命保険料控除の枠が残っている or not

- 12 Q4:投資資金は10年以内に利用する予定はない or not

- 13 Q5:60歳までの生活資金は確保している or not

- 14 Q6:投資資金は60歳以降に利用するつもりだ or not

- 15 Q7:個人年金保険料控除の枠が残っている or not

- 16 Q8:投資資金に将来の使い道がある or not

- 17 Q9:投資対象は株式以外も選択肢にあげたい or not

- 18 Q10:国が定めた基準から選びたい or 自由に投資対象を選びたい

- 19 記事を終えて

まずはあなたにぴったりな制度はどれ?チャート図をやってみよう!

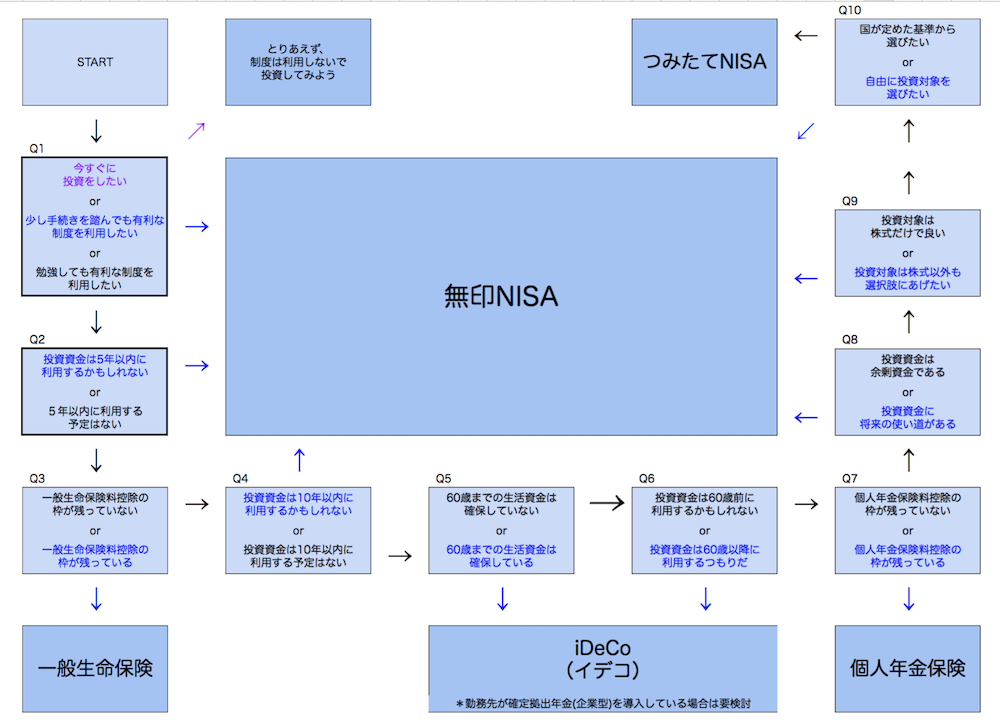

STARTからはじめて、ボックスのなかで一番自分に近いものを選んで同じ色の矢印→に進んでください。

ちなみにこの表でわかるのは、あくまで「検討して欲しい」優遇制度です。

検討した結果、向いてないと思えば、次の回答に進んでいって欲しいと思います。

もちろん、複数選択もありです。

チャート図は以下のような考え方でつくられています。

- 運用益免税よりも所得控除を評価(運用リスクが小さいため)

- 資金が拘束されるよりも資金が引き出せることを評価(流動性リスクが小さいため)

- 手間が小さいや自己決定権を評価

各優遇制度の概要と注意点

以降はそれぞれの優遇制度の概要と注意点を説明します。

(無印)NISA

概要

- (無印)NISAは投資から得られた利益が非課税になる優遇制度。

- 1年間で120万円内の投資に適用される。

- 最長5年間非課税のため、最大600万円(120万円*5年間)の非課税枠を得ることができる。

注意点

- 一般的に、投資で発生した損失は、投資で得られた利益と損益通算できるが、NISA適用の場合は損益通算が不可となる。

- また、つみたてNISAとの併用はできず、どちらかを選択しなければいけない。

- 現在のところ2023年までの時限的措置であり、2024年以降の投資については不透明(つみたてNISAに統合される観測あり)。

とりあえず、ややこしいこと抜きに資産運用・形成を考えたいというかたもNISAの利用はオススメします。

資金使途がはっきりしている人でも、債券型の投資信託などを購入できるなど利便性は高いと思います。

一般生命保険

概要

- 保険料が年末調整の際に一般生命保険控除の対象となる(保険料8万以上は意味なし)。

- いつでも解約可能+いつでも元本保証がある商品を選べばお金を貯めるだけで所得控除が可能になる。

注意点

- いつでも解約可能+いつでも元本保証がある商品以外は資産運用や資産形成には意味なし。

- 上記商品は客寄せ(巻き餌)商品とも言われており、ほかの保険を勧められる可能性大。きっぱり断ろう。

- 所得控除は所得が低い場合は効果が薄い

リスクを抑えながらもとりあえず得をしたい方に検討してほしい制度です。

iDeCo(個人型確定拠出年金)

概要

- 将来の老後資金確保のための制度。

- 最強の優遇制度。

- 掛け金→所得控除・運用益→非課税・受取時→「退職金控除又は公的年金等控除」の対象

- とりあえず、年末調整で還付も増える、投資益に対して最低限の税金しかかからない。

- 老後のためだけの資産運用・資産形成ならiDeCo一択。

注意点

- 最大の弱点が60歳までは引き落とし不可能(*)。

- 60歳前に貰えるのは「本人死亡」or「一定の障害」の場合のみ。余命宣告されても引き出せない。

- 会社に手続きをしてもうら必要がある。

- 投資商品は証券会社によって異なる。

- 所得控除は所得が低い場合は効果が薄い。

- 勤務先が確定拠出年金(企業型)を導入している場合は要検討(こういちさんにヒントいただきました)。

理由は、ミスターマーケットはまだ30代半ばであるため、60歳まで自由にならないお金をつみたてることに抵抗があるからです。40〜45歳くらいから検討してもいいかなと思っています。

逆に50歳代のかたが資産運用・形成をするならまずは検討すべき制度かもしれません。

個人年金保険

概要

- 将来の老後資金確保のための制度。

- 保険料が年末調整の際に個人年金保険控除の対象となる(保険料8万以上は意味なし)。

注意点

- 10年程度継続しなければ元本割れの可能性ある商品が多い。

- 所得控除は所得が低い場合は効果が薄い。

- 年払いなどによって極力保険料を抑えるのがオススメ。

農協の友人に頼まれてですが、まぁ、所得控除を得ながら「もしものときのための資金」を積み立てていると考えています。

個人年金保険は一定期間寝かせれば元本割れが回避されるため、資金に余力があれば検討してもいい制度だと思います。

つみたてNISA

概要

- NISAと同様に投資から得られた利益が非課税になる優遇制度(NISA亜種)。

- 1年間で40万円内の積立投資に適用される。

- 最長20年間非課税のため、最大800万円(40万円*20年間)の非課税枠を得ることができる。

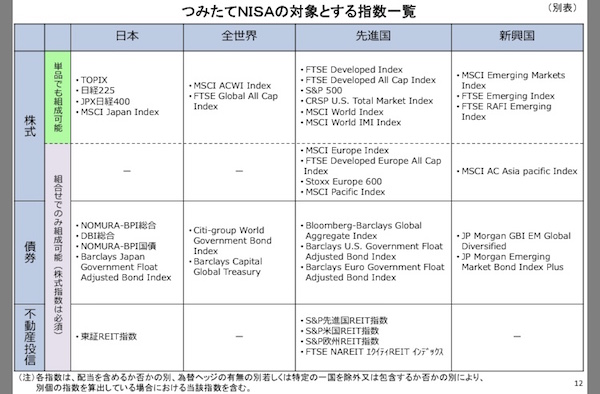

- 投資商品は金融庁が定めだ一定の基準以内の投資信託のみ。

注意点

- 一般的に、投資で発生した損失は、投資で得られた利益と損益通算できるが、つみたてNISA適用の場合は損益通算が不可となる。

- また、無印NISAとの併用はできず、どちらかを選択しなければいけない。

- 現在のところ2037年までの時限的措置であり、2038年以降の投資については不透明。

自分で自由に投資先を選択したいミスターマーケットには無印NISAのほうが優れていると思っています。

これから長いのあいだ資金使途のない余剰資金を運用益が期待できる株式インデックスで積立したいかたにはぴったりの制度です。

少し関連する記事です!

チャート図の補足:各質問の説明とミスターマーケットの考え方

では、ここからは「NISA・つみたてNISA・iDeCo・生命保険・個人年金保険」の選び方のチャート図の補足というカタチで各質問の説明とミスターマーケットの考えを記事にしようと思います。

その理由はさきほどのチャート図には作成者であるミスターマーケットのバイアス(思い込み)が入っていると思うからです。

各質問の意図などを説明することで、みなさんに、「この質問はミスターマーケットのバイアスによって歪められている(いわゆる、ミスターマーケットのノイズ!)」と、判断してもらえると思います。

そして、そのバイアスを割り引くことで皆さん一人一人がさらに最適な選択ができることを期待しています。

それでは、さっそくQ1から質問の説明とミスターマーケットの考えを紹介します。

Q1:今すぐに投資をしたい or 少し手続きを踏んでも有利な制度を利用したい or 勉強しても有利な制度を利用したい。

まず「今すぐ投資したい」という方には、とりあえず投資することをすすめました。

「投資したい」という情熱が冷めないうちに、まずは少額からでも投資をしてほしいと思うからです。「鉄は熱いうちに打て」の精神です。

優遇制度は投資をはじめたあとから申し込む制度を考えても良いと思います。逆に、一回投資してからのほうが制度に対しても理解がすすむような気もします。

つぎに「勉強するのは面倒だけど少しの手続きをするだけなら…」というかたには(無印)NISAをオススメします。(無印)NISAのほかの制度にない利点というのはその柔軟さです。

一般的な投資のほとんどが(無印)NISAの適用になっています。「制度とか、メンド…」だけど、有利なのをなにかしたいというかたは、とりあえず、(無印)NISAの手続きはしておいて損はないと思います。

「勉強しても、有利な制度を知りたい」という方には、生命保険料控除、iDeCo、個人年金保険料控除、つみたてNISAの選択肢が広がります。

ミスターマーケットはこれらの制度はどれもちょっと癖のある制度だと思っています。ですので、制度を理解してから利用して欲しいと思います。

癖があるからといって悪いわけではありません。そのかわりに大きなメリットもあると思っています。もし、自分に合った制度があるなら、選択して間違いないと思います。

逆に、勉強しないで、安易に選ぶとあとで痛い目にあう可能性がありますので、十分に検討して加入してほしいと思います。

Q2:5年以内に利用する予定はない or not

投資資金の使途についての質問です。たとえば、3,4年後にクルマを買いたいなど、比較的近い将来に使い道がある資金を長期間の運用を前提とする制度に入れることはオススメできないため、この質問をまずはじめにいれました。

ミスターマーケットは比較的近い将来に使い道がある資金を運用することは気を付けたほうがいいと思っています。もし、投資にふりむけるなら債券など値動きが小さいもので組成されている投資信託などがオススメです。

そのような投資信託でも有利な制度を使えるものは(無印)NISAしかありません。ですので、5年未満の運用期間しかない資金には(無印)NISAをオススメしています。

Q3:一般生命保険料控除の枠が残っている or not

5年を超えると検討してほしいのが生命保険です。「えっ」なんで生命保険?なのと思う方もいらっしゃると思いますが、いつでも解約できて、いつでも元本保証の貯蓄型生命保険が現在あります(勝手に完全貯蓄型生命保険と呼んでいます)。

で、なぜ保険かと言えば、この保険の唯一のメリットであります、保険料が年末調整で関係のある一般生命保険料控除の対象になるからです。つまり、お金を保険というカタチでためるだけで年末調整還付金が増えるのです。

質問は「もし一般生命保険料控除の枠が残っているなら、完全貯蓄型生命保険に入ることを検討したほうがいいよ」というミスターマーケットからのメッセージです。(間違っても特定の保険の勧誘ではありません。)

実際は1年や2年の短期間で解約できますし、元本保証です。ですので、3、4年後にクルマを買い替え予定でも加入していいと個人的には思います。

ですが、短期間に解約すると次回の契約ができないらしいので、いちおう払込期間の5年を目安に、それ以上の運用期間があるなら加入をオススメできるかなと考えました。

Q4:投資資金は10年以内に利用する予定はない or not

完全貯蓄型の生命保険を超えると、つぎの運用期間の目安は10年に伸びます。そして運用期間10年を超えると選択肢は大きく増えます。

10年間利用予定はないというのは完全な余剰資金や老後資金のための資金運用になってくると思います。そして、老後資金であれば、最強の優遇制度iDeCoが視野に入ってきます。

ですので、10年未満以上で区切りをつけて未満の場合は(無印)NISAとしました。ちなみに、なぜ、つみたてNISAが選択肢にないかといえば、10年未満であれば(無印)NISAの年間120万円の枠を使ってしまったほうが有利だと思うからです。

Q5:60歳までの生活資金は確保している or not

次は「60歳までの生活資金を確保しているか or not」の質問です。 この60歳の根拠はiDeCoの受取可能年齢にあります。(*拠出期間が10年未満の場合、つまり50歳以降の加入の場合は受取可能年数が変化しますので、要注意してください。)

もし、60歳までの生活資金を確保しているのであれば、その資金がたとえ、老後のための資金でなくとも、「とりあえずiDeCoへぶっこんでおく」ほうが有利です。なぜなら、ぶっこんだ資金は全額所得控除になるからです(もちろん、拠出上限額以内です)。

iDeCoの所得控除…?と聞くと馴染みがないかもしれませんが、さきほどの生命保険料控除と同様に年末調整での還付金が増える仕組みです。

Q6:投資資金は60歳以降に利用するつもりだ or not

こちらもQ5と同様に、投資資金をiDeCoで運用できるか判断するものです。やはり、iDeCoは最強の優遇制度です。拠出額は全額所得控除の対象となりますし、運用期間中の利益は非課税で、さらに、受取時の税金も格段に優遇されるからです。

投資資金が(例え老後資金ためでなくとも)60歳以降の利用を予定しているなら、iDeCoへの入金を第1に検討すべきだと思います。

Q7:個人年金保険料控除の枠が残っている or not

次に、10年以上の投資期間があるけども、60歳前に使う可能性がある資金で、なおかつ、個人年金保険料控除が残っている場合は個人年金保険が適していると考えました。

個人年金保険は老後のために備える保険ですが、iDeCoとは違いもし資金に入用ができた場合は解約が可能です。

一方で、10年ほど加入しなければ解約返戻金が100%を下回ってしまう保険商品が多いため契約時によく確認して自分に合っているか、注意か必要です。

Q8:投資資金に将来の使い道がある or not

投資資金の資金使途に対しての質問です。ただ余剰資金を漠然と貯めている場合は投資に適した資金と判断します。

一方で、ミスターマーケットは資金使途がある資金での投資はオススメしません。例えば、住宅を購入する資金や、子どもの大学資金としてお金を貯める場合です。

なぜなら、住宅をいよいよ建てるときや、子どもが大学入学のときに、市場が暴落して、予定していた資金量に届かないといった取り返しがつかない状態に陥らないためです。

ご自身1人で負える事柄ならいいですが、家族も関係した場合は最悪の場合も考えられます(父ちゃんが・かあちゃんが株で失敗して大学いけなくなった、なんて笑い事ではありません)。

もし、それでも運用益を希望されるのであれば(無印)NISAを選択して国内債券型の投資信託など安全性重視の運用を行うのが良いだと思います(もちろん、定期預金や国債なとで運用しても良いと思います)。

Q9:投資対象は株式以外も選択肢にあげたい or not

この質問は(無印)NISAとつみたてNISAをどちらを選択すべきかを判断する質問です。なぜなら、つみたてNISAは金融庁がつみたてNISAの投資対象を金融庁の指定株式インデックスを決めており、それ以外を投資対象とする商品は事実上選択肢がほぼ0に近いからです。

つみたてNISAでは上↑の表にあるとおり単独で投資できるの対象とする指定インデックスには日本株式、米国株式、先進国株式、新興国株式しか含まれていませんので、もし、リスクを抑えた債券の投資資金を購入したい場合は(無印)NISA一択となります。

Q10:国が定めた基準から選びたい or 自由に投資対象を選びたい

こちらも、Q9と同様です。例えば、現在のつみたてNISAでは株式の個別銘柄はもちろん、ある1つの国に投資しようと考えたときも対象外になるときがあります。(現在のつみたてNISAで特定の国の株式投資できるのは日本株または米国株(S&P)だけです。)

つみたてNISAを選択した場合は、例えば、最近人気があるインド投資をしたいと考えた場合は新興国全体に投資するか、つみたてNISA枠外で投資することになります。つみたてNISAは柔軟性が乏しいのが最大の弱点です。

今後対象のインデックスが増えると良いのですが、金融庁は投資家が投資対象やタイミングを自由に選んで投資することを悪しきことと考えてつみたてNISAを設計している経緯から大きな増加は期待はできないと思っています。

一方で、金融庁が厳しい基準を定めたもう一つの考えとして、金融機関がこれまで投資家ファーストでなかったことがあげられます(つまり一般投資家を騙してきた!)。

その点では、つみたてNISAは投資家自身が勉強や考えなしでも金融機関に騙されないという点では優れています(ただし、値動きが激しい株式投資のみですので失敗(損)をしないわけではありません)。

記事を終えて

ここまで読んでいただいた方おつかれさまでした。ありがとうございました。

それにしても、資産形成や投資に対しては複数の制度があり、せっかく投資に興味を持った方が自分にあった制度を選ぶだけで疲れてしまい脱落してしまっているのではないかと心配になります。

ちょっと複雑でわからないと思ったかたもいるとは思いますが、安心してください、みんなそうだと思います。

ミスターマーケットはもし、そう思ったのならとりあえず、無印NISAでの運用をオススメします。

今回はミスターマーケットが自分自身のなかで選択肢としてあげているものをチャート図として紹介記事を書きました。把握できていないところやツッコミどころも多いとは思いますが、この記事で、少しでもみなさん自身に合った制度が見つかることのお役に立てたら幸いです。

ミスターマーケットのノイズでした。

どうも、日米株投資家のミスターマーケットです。

2018年1月よりつみたてNISAが開始されました。新しい優遇制度が開始されることは投資家にとってプラスなのですが、資産運用や資産形成のための制度が乱立しているため、少しわかりにくくなっているのが現状です。

「実際に自分に合った選択肢はどれなのかわからない」という方が多いと思います。

今回はミスターマーケットがファイナンシャルアドバイザーのような中立的立場からあなたにまずは検討して欲しい資産形成・運用のための優遇制度を提案してみたいと思います。