↑僕のPGへの投資を60秒でまとめた動画です↑

Contents

プロクター&ギャンブル(PG)とは?

プロクター&ギャンブル(PG)は世界最大の生活用品メーカー。日本ではP&G(ピーアンドジー)と呼ばれて愛されています。

洗濯用洗剤のアリエール、台所用洗剤のJOY、ひげそりのブラウンといった日本でも馴染み深い生活用品ブランドを多数保有しています。

ダウ平均30銘柄の1つであり、米国株・生活必需品セクターの代表的な銘柄の1つです。

プロクター&ギャンブル(PG)の業績と株主還元

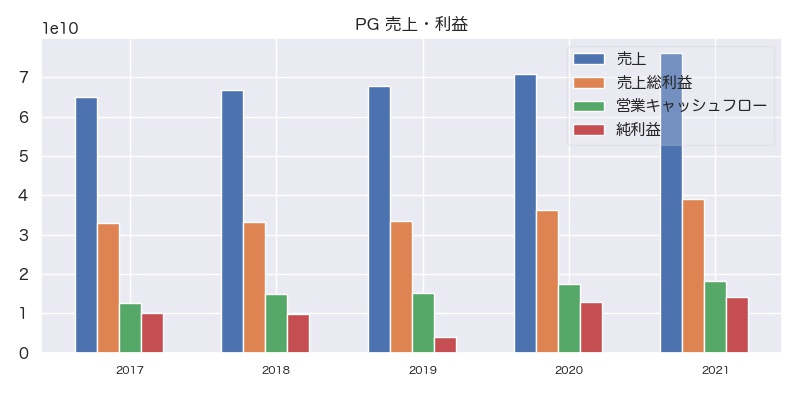

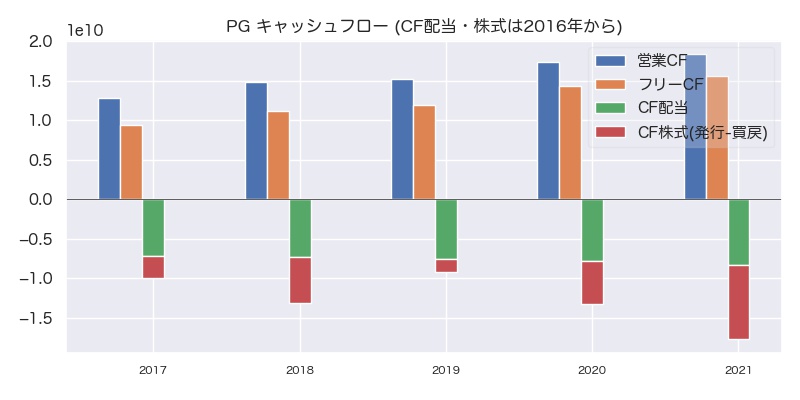

ざっと業績からみていきましょう。

- 2012年にポテチ事業(プリングルス)の売却

- 2016年に美容事業(高級香水・カラー化粧品・ヘアカラー)を売却

- 2019年にジレット事業の減損処理

近年、PGはブランドの売却・再編など構造改革の影響で、売上が減少傾向にあります。

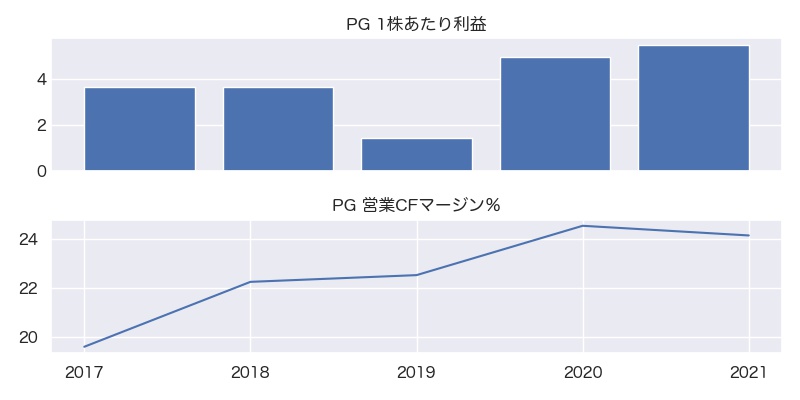

一方で、利益の質を表す営業キャッシュフローマージンは安定しており、稼げる体質はキープしているようです。

ただ、売上が伸びないと、利益も大きく伸ばすことが難しいため、四苦八苦しているように見えます。

1株あたりデータも良く言えば安定ですが、要は頭打ちが続いています。これも売上が増えないのが原因ですね。

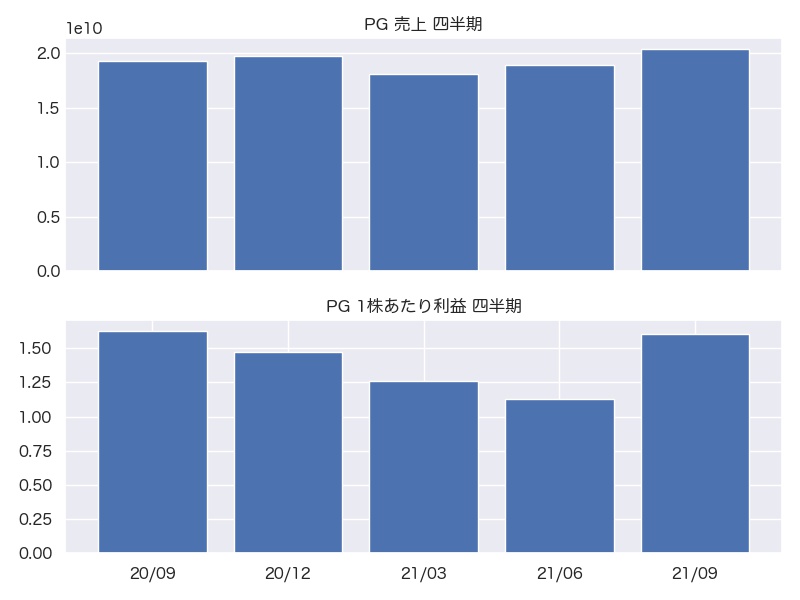

ただ、直近は長い構造改革が一息ついたとの観測もでて、株価は上昇しています(利益はジレット事業の特損で下がっていますが、来期予想は高いです)。

ちなみにPGの決算内容はPGの日本語サイトでも掲載されます。投資を検討している人は一度確認しておくことをオススメします。

参考→『P&Gホームページ』

プロクター&ギャンブル(PG)の株価と保有株推移

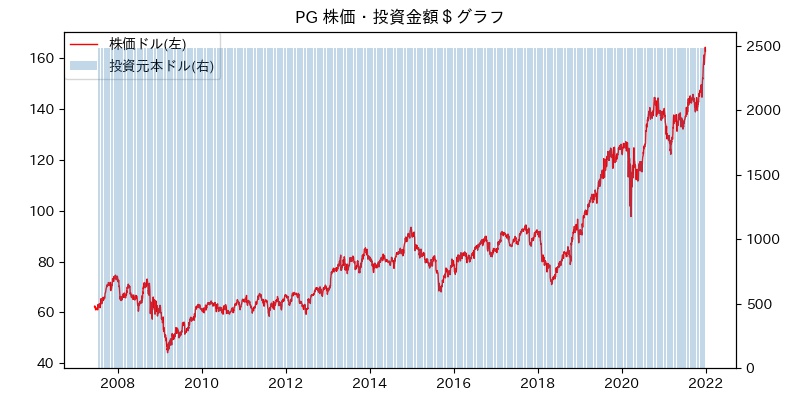

まずは、株価と投資金額から。

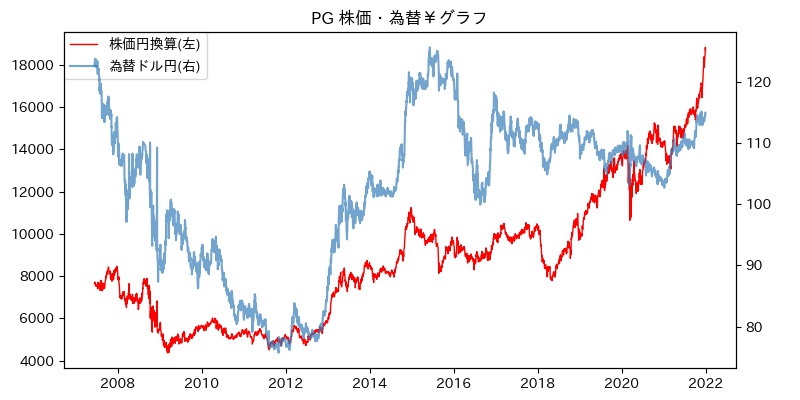

上が株価(ドル)と投資金額、下が株価(円換算)の為替。

僕のPGへの投資は2007年とリーマンショック前夜です。ですので、あの当時の衝撃がわかります。

生活必需品セクターの代表的なPGとはいえ株価は急落。そして、円換算後でみると2013年ごろまで復活しませんでした。。。。

今考えると貴重な経験と言えますが、5年はながすぎますよねw

プロクター&ギャンブル(PG)の配当金

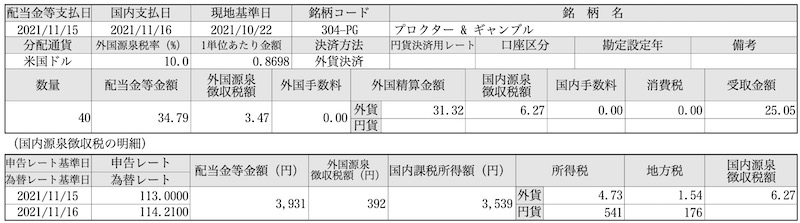

次に配当金を見ます。直近の配当金から。

- 1株あたり配当金は0.8698ドル

- 配当利回りはおよそ2.12%(株価162.77・税引前)

- 配当月は2月・5月・8月・11月です。

- PGには株主優待はありません。

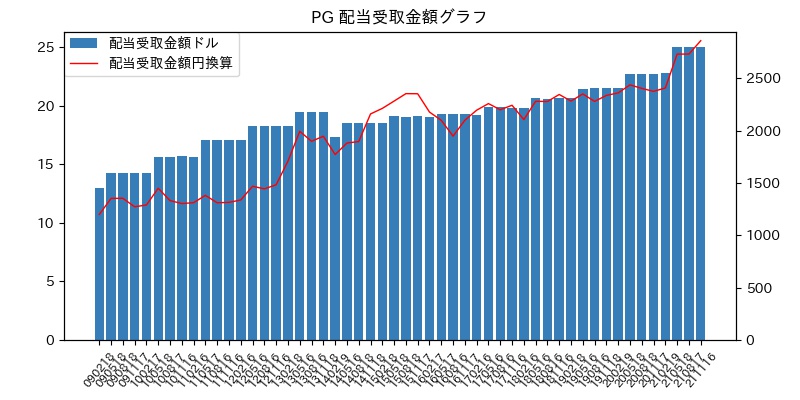

次に受取配当金の推移です。

PGは2021年4月に増配を発表。これで、増配記録は65年となりました。

プロクター&ギャンブル(PG)の投資損益

株価・配当を確認しました、次は投資損益推移をみていきます。

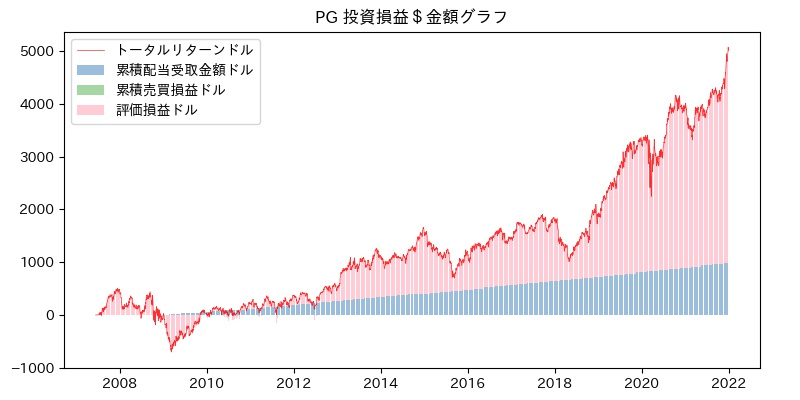

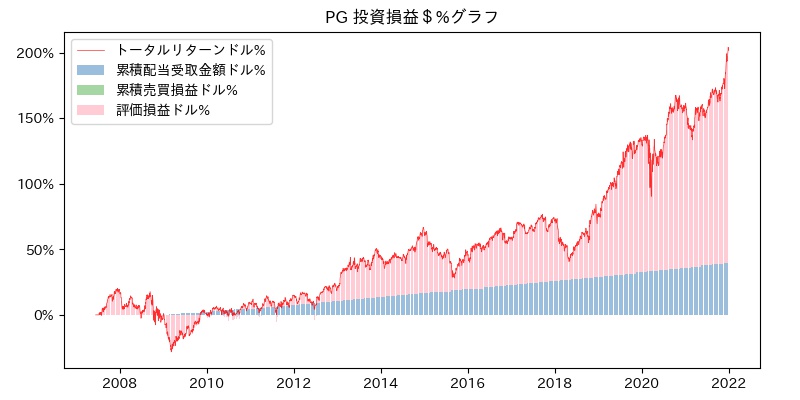

ドル建の投資損益です。

上のグラフが金額で、下のグラフが%(パーセント)、青が累積配当受取金額、緑が売買損益、ピンクが評価損益、赤線がトータルリターンとなっています。

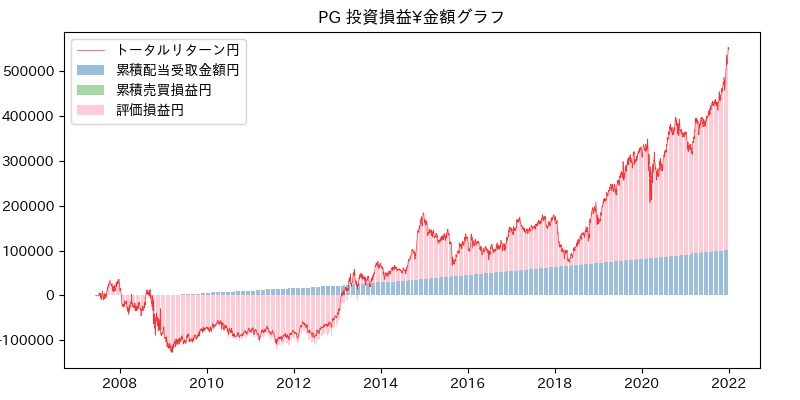

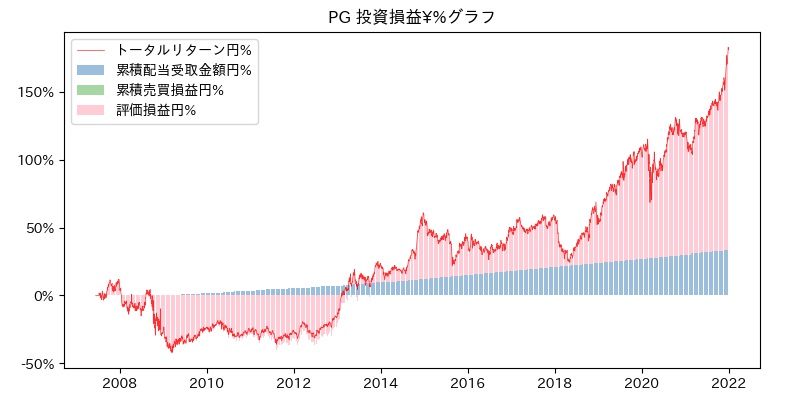

そして、円換算後の投資損益です。

PGへの投資はリーマンショック前夜だったことからタイミングとしては最悪です。

ただグラフのとおり、たとえタイミングが最悪であっても長期投資であればある程度は儲けることができるようです。

株式投資や生活必需品セクターの力強さと思ってもいいでしょう。

株価の伸びがいまいちなため、配当が目立ちますが、ただ、それでも収益の多くはキャピタルゲインです。

配当株と呼ばれるPGであってもキャピタルゲイン(売買益)が稼いでいることになります。

配当株に投資してもキャピタルゲインを手にできるんですよね。

もう1つ、PGはドル建てと円換算後の投資損益推移の雰囲気が異なる点に注意してほしいと思います。

円換算後の投資損益はドル建てよりも悪くなります。

ドル建投資損益はリーマンショック後、比較的早くプラスに戻りましたが、円換算後はなかなか戻りませんでした。

これはドル円相場の影響なのですが、米国株など海外に投資するときは為替の影響がかなりあるということがわかります。

まとめ

PGは僕が初めて投資した米国株です。

ぼくがポートフォリオのなかで米国株を50%以上まで高めたのも、PGの株主還元姿勢や、リーマンショック後の回復力に惹かれたからといっても言い過ぎではないです。

ですので、今後も売ることはないとは思います。

よくプライベートブランド(PB)問題が言われますが、僕はそこまで懸念してないです。

なぜなら、普通の人はPBよりも大手ブランドが好きだからです。

一度はPBを買ったとしても、いつの間にかナショナルブランドに戻っていることはありませんか?

僕は戻っています。

PBと大手ブランド商品の価格差を比べるより、大手ブランド商品同士で価格を比べてませんか?

僕は大手ブランド商品同士を比べています。

「たぶん」大丈夫でしょう!

ミスターマーケットのノイズでした。

ミスマさん、初めまして、ブログ拝見させて頂いてます。

一つ質問させて頂きたいのですが、株を長期ホールドするコツみたいなのはありますか?

今回のP&Gの記事でも私だったらリーマンショックで下落したらすぐに手放してしまいそうだなと思いました。

私もミスマさんのように、長期保有し、配当金を貰い、気付いたら株価も上がってた。という投資が理想です。

どうぞ宜しくお願いします。

ありがとうございます。

返信遅れました。申し訳ないです。

長期ホールドできるコツは、

長期ホールドできる銘柄に

投資することです。

ちょっと冗談のようですが、

すごく真面目な回答です。

新規投資する際に、

長期投資できる株か、を考えています。

もし機会があれば記事化しますね。

今後もよろしくお願いします。